決算書の読み方とは?

概要や作成方法を初心者にわかりやすく解説

概要や作成方法を初心者にわかりやすく解説

決算書は、ビジネスにおける資金の流れを読むための重要なツールです。しかし、その見方や読み方、作成方法が難しいと感じる方も多いのではないでしょうか。そこでこの記事では、決算書の概要や目的、読み方のポイントや作成するメリットなどについて、長年の経験と実績のあるIG会計グループが初心者にもわかりやすく解説します。

目次

決算書とは

決算書とは、企業が日々の経営活動を行うなかで形成する資金の流れを明確にしたものです。具体的には、企業の資金は「資金調達→投資活動→営業活動」の順番で進行しています。決算書は、この循環を視覚的に捉え、一定の期間内の経済活動を資料にしたものです。

決算書の概要

決算書の正式名称は「財務諸表」といいます。財務諸表は、企業の財政状態や特定の期間内の経営成績を示す書類です。この「財務諸表」は、企業の健全性や強さ、弱点を示す「健康診断書」ともいえる存在です。その主なものとして「貸借対照表」「損益計算書」「キャッシュフロー計算書」の3つが挙げられます。

これらは合わせて「財務三表」とも称され、この他にも「株主資本等変動書」や「個別注記表」など、さまざまな情報を示す書類があります。

これらは合わせて「財務三表」とも称され、この他にも「株主資本等変動書」や「個別注記表」など、さまざまな情報を示す書類があります。

企業の活動は、まず企業が必要な資金を手に入れるための活動である「資金調達」から始まります。次に「投資活動」で資金を事業などに投入し、最終的に「営業活動」によってその投資が利益をもたらすかどうかが判断されるという流れです。この一連の流れを一定の期間、通常1年間で区切り、それを明文化したものが決算書となります。

決算書の目的

決算書の目的は、企業は資金が足りているか、利益が出ているか、無駄な支出がないかなどを確認することです。この情報は次年度以降の事業計画の策定に大いに役立ちます。特に、株主や投資家にとっては、自分の出資が効果的に使われているかを判断するうえでの基準となる重要な情報源です。このため、決算書は毎年の株主総会で公開・承認されます。

また、決算書は金融機関や取引先との関係でも信頼関係の構築に影響を与えることがあります。取引先が企業の経営状況を知りたい場合、その基準として決算書を求めることもあるのです。決算書は、安定した取引関係を築くための与信判断の一環であるともいえます。

また、決算書は金融機関や取引先との関係でも信頼関係の構築に影響を与えることがあります。取引先が企業の経営状況を知りたい場合、その基準として決算書を求めることもあるのです。決算書は、安定した取引関係を築くための与信判断の一環であるともいえます。

決算書はなぜ必要なのか

企業の経営活動の中で、決算書はとても大切な役割を果たしています。それは決算書が単なる会計報告書ではなく、会社の健康状態を示す指標としての価値を持っているためです。

経営判断のための情報源

決算書には、会社の収益や費用、資産や負債、キャッシュフローの情報が記載されています。これにより、経営者は一目で経営の成果や課題を把握することができます。

そのため、経営者は決算書の情報をもとに今後の事業展開・投資計画・人員配置などの重要な経営判断を下します。経営資源の最適な配分や必要な調整を行うためのデータとして活用されているということです。

そのため、経営者は決算書の情報をもとに今後の事業展開・投資計画・人員配置などの重要な経営判断を下します。経営資源の最適な配分や必要な調整を行うためのデータとして活用されているということです。

外部関係者グループとの信頼関係構築

決算書は、会社の経営実態を外部に示す手段としての役割を果たします。定期的に信頼性のある財務情報を発信することで、外部関係者との信頼関係を築き、交流を深めることもできます。

信頼性の高い決算書は、金融機関や投資家からの資金調達をスムーズに進める手助けとなることもあります。安定した経営基盤と財務の健全性を示すことで、より有利な条件での資金提供を受けられる可能性があるためです。

信頼性の高い決算書は、金融機関や投資家からの資金調達をスムーズに進める手助けとなることもあります。安定した経営基盤と財務の健全性を示すことで、より有利な条件での資金提供を受けられる可能性があるためです。

財務三表とは

決算書にはさまざまな種類の書類が含まれますが、なかでも企業の資金状態を捉えるうえで大切なのが「財務三表」と呼ばれる3種類の報告書です。財務三表は、「貸借対照表」「損益計算書」「キャッシュフロー計算書」の3つを指します。

貸借対照表

貸借対照表は、特定の時期、通常は会計年度の最後の日に、企業の資産・負債・純資産の状態を示すものです。左側には資産が、右側には負債と純資産が書かれており、両者の総計が一致することから「バランスシート」とも呼ばれています。

資産の中でも、とくに注意すべきは流動資産です。これは短期間内に現金に変えることができる資産を指します。一方で、流動負債は短期間内に支払わなければならない負債を指すものです。

資産の中でも、とくに注意すべきは流動資産です。これは短期間内に現金に変えることができる資産を指します。一方で、流動負債は短期間内に支払わなければならない負債を指すものです。

損益計算書

損益計算書は、特定の期間、通常は1年間の収益と費用の流れや、その期間の利益・損失を示すものです。売上から費用を差し引いた結果が利益であり、この利益が企業の経済的な成果を示すものとなります。

損益計算書の主要な項目としては「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」があります。これらの数字は、企業のどの部分に問題があるのか、どの部分が利益を上げる源泉となっているのかを把握できる重要な指標です。

損益計算書の主要な項目としては「売上総利益」「営業利益」「経常利益」「税引前当期純利益」「当期純利益」があります。これらの数字は、企業のどの部分に問題があるのか、どの部分が利益を上げる源泉となっているのかを把握できる重要な指標です。

キャッシュフロー計算書

キャッシュフロー計算書は、特定の期間の現金の流れを示すものです。企業の活動を通じてどれだけの現金が生み出され、またどのように使用されたかを示すことで、企業の資金繰りの健全性を評価することができます。キャッシュフロー計算書は主に「営業活動」「投資活動」「財務活動」の3つの要素から成り立っています。

決算書の読み方

ここからは決算書、とくに財務三表の見方について、どの要素に注目すれば企業の経営状態を判断しやすいかなどのポイントを解説します。

貸借対照表の読み方

貸借対照表を読む際のポイントは、資産、負債、純資産のバランスを確認することです。資産を有効に運用せずに単に資金調達を行っても、会社としての利益を生むことはできません。

具体的には、まず負債の総額が純資産を大幅に超えていないかを確認します。企業の安定的な成長のためには、返済が必要な負債よりも、返済が不要な自己資本(純資産)の部分を増やす必要があるためです。

ここで、「自己資本比率」という指標を計算してみましょう。この比率は、純資産が負債・純資産合計に占める割合を示し、「自己資本÷総資本」という式で求められます。この自己資本比率は30%以上が目標とされていますが、役員借入金など、返済が柔軟なものは実質的な自己資本として扱うこともできます。

また、資産と負債のバランスに加えて、投資の成果についても確認しておくとよいでしょう。商品や売掛金などのバランスが適正かどうかを確認すると、企業の経営状態がより明確になります。

たとえば、売掛金が多い場合、回収リスクや不良債権が増加する可能性が考えられるのです。社員との間で貸付金や仮払金が発生している場合は、経営とプライベートの境界があいまいになっている可能性も考えられるでしょう。

最後に、短期的な資産と負債のバランスを示す「流動比率」も計算してみるとよいです。流動比率は、「流動資産÷流動負債」の式で算出され、150%以上が望ましいとされています。

ただし、数値だけでなく、どのような資産・負債であるのかという内容もしっかりとチェックすることが重要です。

ただし、数値だけでなく、どのような資産・負債であるのかという内容もしっかりとチェックすることが重要です。

損益計算書の読み方

損益計算書を読むうえでのポイントは、最終的な「当期純利益」がプラスであるかどうかを確認することです。これは企業がその期間において最終的に得た利益を示しているもので、その数値が正であれば黒字、負であれば赤字となります。

続いて、「損益分岐点」も重要な指標です。これは売上が費用と同額となる点で、それを超えると利益が生じ、未満であれば損失が発生するポイントを示します。売上高が増加していても、それに伴って発生する費用が増加しすぎると、利益が出なくなる可能性があります。損益分岐点は、これらのバランスが取れているかを確認するためにも大切です。

また、「営業利益」もとても大切な指標です。これは企業の本業から得られる利益を示しています。もし営業利益が赤字であるにもかかわらず経常利益や当期純利益が黒字だったなら、臨時な収入によって全体の利益がカバーされている可能性が高いです。この場合、本業としての収益性に問題があるかもしれません。

このように、単に赤字・黒字であるかどうかだけでなく、その利益がどこから得られているのか、費用とのバランスが取れているのかといった部分が、損益計算書の読み方のポイントとなります。

このように、単に赤字・黒字であるかどうかだけでなく、その利益がどこから得られているのか、費用とのバランスが取れているのかといった部分が、損益計算書の読み方のポイントとなります。

キャッシュフロー計算書の読み方

損益計算書では利益を確認できるものの、たとえば売掛金の回収が遅れて現金が不足している場合、それは直接書かれていません。こうした現金の動きの詳細を把握できるのが、キャッシュフロー計算書です。実際の現金の状況を知ることで、支払いの計画や資金繰りの戦略を適切に組み立てることが可能になります。

キャッシュフロー計算書の鍵となるのは、3つのキャッシュフローのセクションに注目することです。1つ目は、「営業キャッシュフロー」です。これは企業の主要なビジネス活動から生じる現金の動きを示しています。たとえば、売上からの収入や購入費用の支出などです。

キャッシュフロー計算書の鍵となるのは、3つのキャッシュフローのセクションに注目することです。1つ目は、「営業キャッシュフロー」です。これは企業の主要なビジネス活動から生じる現金の動きを示しています。たとえば、売上からの収入や購入費用の支出などです。

2つ目は、「投資キャッシュフロー」です。ここには設備の購入や固定資産の売却、投資の購入・売却など、投資活動に関連する現金の動きが記載されています。最後に「財務キャッシュフロー」です。ここでは、借入金の増減や株式の発行、配当の支払いなど、企業が資金を調達したり返済したりする際の現金の動きが示されています。

これら3つのセクションをバランスよく確認し、企業の現金の状況、とくに収入源と支出先を確認してみましょう。また、過去のキャッシュフロー計算書との比較を行うことで、現金の動きのトレンドや企業の資金繰りの健全性を見ることもできます。

決算書の作成方法

それでは、決算書がどのような手順で作成されているかについて解説します。

①決算時における事業年度末の残高を集計し確定する

決算書作成の最初のステップは、各勘定科目の残高を確定することです。まず、決算日における現金・預金、売掛金、買掛金、借入金など、すべての勘定科目の残高を確認します。これらの数値は、通帳や領収書などの会計資料をもとに実際の残高と照合し、正しい数値であることを確認しましょう。

②税金や関連費用の計算と確認を行う

続いて、税金や関連費用の計算と確認を行います。たとえば、消費税の計算です。売上などから得られる仮受消費税から、仕入れや経費に関連する仮払消費税を差し引くことで、消費税の額を計算します。差額が生じた場合、修正して最終的な未払消費税額を決算書に記載することが必要です。

法人税の計算では、法人税・法人住民税・法人事業税などを正しく算出します。これらの計算は専門的な知識が求められるため、税理士や会計士などの専門家に依頼することも多いです。

法人税の計算では、法人税・法人住民税・法人事業税などを正しく算出します。これらの計算は専門的な知識が求められるため、税理士や会計士などの専門家に依頼することも多いです。

③決算書の作成

残高の確定と税金の計算が終わったら、ついに決算書の作成です。財務三表である「損益計算書」「貸借対照表」「キャッシュフロー計算書」を作成したのち、経営者の確認・役員会の承認を経て、株主総会に提出され承認されます。

また、財務三表だけでなく、1年間の純資産の変動を示す「株主資本等変動計算書」や、各計算書の詳細や注意事項を一覧化した「個別注記表」、企業の方針や事業内容を株主に報告する「事業報告書」などを付属して開示する場合もあります。

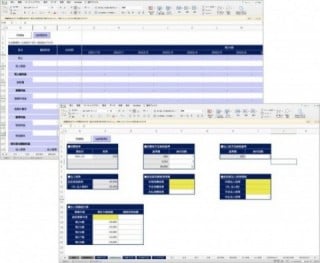

予測財務諸表の作成にはテンプレート活用がおすすめ

本記事では、決算書の見方や読む際のポイント、作成方法について解説しました。決算書は単に資金の状態を確認するだけでなく、企業の経営状況を知ることができる重要な書類です。ぜひ読み方を知り、活用してみてはいかがでしょうか。

また、IG会計グループでは「未来会計サービス」をはじめ、業務フロー改善のご提案やリスクマネジメント管理なども行っています。業務でお困りの際は、IG会計グループへぜひご相談ください。

また、IG会計グループでは「未来会計サービス」をはじめ、業務フロー改善のご提案やリスクマネジメント管理なども行っています。業務でお困りの際は、IG会計グループへぜひご相談ください。

専門スタッフがマンツーマンで中期経営計画書を作成します

忙しくて経営改善に手が回らない中小企業の経営者さま向けに、専門のスタッフがマンツーマンで中期経営計画書を作成する1日集中セミナーも開催しておりますので、ぜひご参加ください。

- 延べセミナー参加企業数3,000社以上!

- セミナーに参加した赤字を抱えた企業の黒字転換率92%!

- 「セミナーに参加して良かった」の声97.5%!

※2019年時点の情報です。

毎月2回、各8組限定なのでご予約はお早めに。